Belgische und deutsche Gehälter sind schwer zu vergleichen. Es gibt Unterschiede bei den einbehaltenen Steuern und Sozialversicherungsbeiträgen. Auch gibt es in Belgien oftmals zusätzliche steuerfreie Lohnbestandteile, wie Mahlzeitschecks und eine sogenannte Gruppenversicherung (assurance groupe/Groepsverzekering) als zusätzliche Altersvorsorge.

Ein Mahlzeitscheck ist eine Form des Lohnes. Ursprünglich gedacht als finanzieller Ausgleich für das Mittagessen in den Unternehmen ohne Betriebsrestaurant. Heute ist es ein Vorteil für sehr viele Arbeitnehmer in Belgien. Man kann damit in vielen Supermärkten einkaufen oder in Restaurants bezahlen. Die Schecks werden pro tatsächlich gearbeiteten Tag gezahlt, meist in Höhe von 8€. Der Anteil den der Arbeitnehmer selbst zu zahlen hat, wird in den Paritären Kommissionen (PKs) oder der Arbeitsordnung festgelegt.

Alle zwischen Arbeitgeber – und Arbeitnehmerverbänden ausgehandelten Tarifabkommen, werden gesetzlich festgeschrieben in den PKs. Dabei handelt es sich um die Mindestlöhne pro Sektor.

Der allgemeine belgische Mindestlohn beträgt € 2.070,48€ (Stand 05/2024).

Lohnabgaben

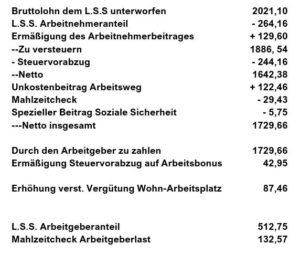

Vom belgischen Bruttolohn werden Lohnsteuer und Sozialbeiträge durch den Arbeitgeber einbehalten.

Der Lohnsteuerabzug nennt sich (Berufs-)steuervorabzug. Die Höhe dessen ist abhängig von Ihrer familiären und beruflichen Situation als „Gebietsfremder“ mit Wohnsitz in Deutschland, siehe Kapitel Steuern.

Die Abgaben für die Sozialversicherungsbeiträge (LSS Arbeitnehmeranteil) liegen für den Arbeitnehmer bei 13,08%.

Diese setzten sich zusammen u.a. aus 7,5% für die Rentenversicherung, 3,55% + 1,15% für die Kranken- und Invalidenversicherung und 0,87% für die Arbeitslosenversicherung.

Mitarbeiter, die in Deutschland wohnen, zahlen in Belgien neben der Lohnsteuer auch ev. einen Sonderbeitrag zur Sozialen Sicherheit, eine Art Zusatzsteuer ähnlich dem SOLI.

Welche Angaben müssen auf Ihrem Lohnzettel stehen?

- Name und Adresse des Arbeitgebers;

- Name und Initialen des Vornamens des Arbeitnehmers;

- Matrikelnummer des Arbeitnehmers beim Arbeitgeber;

- Die Periode, auf die sich die Abrechnung bezieht (Bsp. vom 1. bis 31. März 2019);

- Ihre Arbeitsleistungen (die Anzahl geleisteten Stunden und Tage, …);

- Der Basislohn (Stundenlohn, Monatslohn,…);

- Der Gesamtbetrag des Bruttolohnes. Gegebenenfalls die Analyse des Bruttolohnes: gearbeitete Stunden, Überstunden, Lohn für gleichgestellte Tage, Sachleistungen;

- Die LASS-Abgaben (soziale Sicherheit);

- Die Summen, die nicht sozialabgabepflichtig sind;

- Der steuerbare Betrag;

- Der Betrag des Berufssteuervorabzuges (Lohnsteuer);

- Die nicht steuerbaren Summen;

- Die netto gewährte Summe;

- Die abzuhaltenden Beträge (Bsp. Vorauszahlung, Lohnpfändung, Bußgelder,…);

- Der netto zu zahlende Lohn.

Beispiel Lohnzettel

Berechnung des Nettolohnes

Auf folgender Seite der belgischen Gewerkschaft CSC können Sie Ihren Nettolohn in etwa berechnen: https://www.diecsc.be/apps/berechnen-sie-ihren-nettolohn

Daneben gibt es auch andere Webseiten der sogenannten Sozialsekretariate / Lohnbüros. Eine Liste dieser finden Sie auf der Webseite des Landesamtes für Soziale Sicherheit.

Achtung! Bedenken müssen Sie dabei, dass Ihre steuerliche Situation als „Gebietsfremde“ im ersten Jahr meist nicht korrekt erfasst wird. Mehr dazu im Kapitel Steuern