Niederländische und deutsche Gehälter sind schwer zu vergleichen. Es gibt Unterschiede bei den einbehaltenen Steuern und Sozialversicherungsbeiträgen. Das tatsächliche Nettoeinkommen ist auch von anderen Faktoren abhängig, beispielsweise vom Abzug der Hypothekenzinsen, des Kindergeldes und des Krankenversicherungszuschlags (zorgtoeslag).

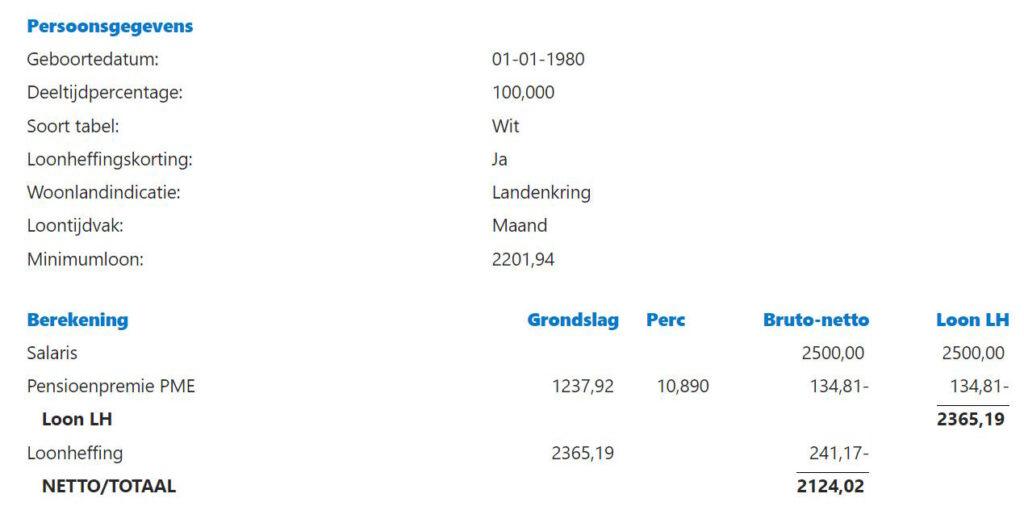

Beispiel einer Gehaltsabrechnung

In diesem Beispiel (2024) wird von einem Bruttogehalt von 2.500 € für einen Arbeitnehmer in der Metallindustrie ausgegangen.

Für diesen Arbeitnehmer wird eine Prämie für den betrieblichen Pensionsfonds PME abgezogen. Neben der gesetzlichen Rente (Prämie in der Loonheffing) erwirbt dieser Arbeitnehmer auch eine Betriebsrente.

Lohnabgaben

Die wichtigste Einbehaltung ist die ,loonheffing’ (Lohnabgaben). Darunter fallen die Steuern und Sozialversicherungsbeiträge (NL: premie volksverzekeringen). In der oben stehenden Gehaltsabrechnung sehen Sie einen Lohnabgabenposten von € 241,17. Dieser beinhaltet folgende Bestandteile:

- loonbelasting (Lohnsteuer): € 109,92 (für nicht-Einwohner der Niederlande)

- Premie WLZ (Pflegegesetz): € 45,67

- Premie AOW/ANW (gesetzliche Altersrente und Hinterbliebenenrente): € 85,58

Die Prämie, die der Arbeitnehmer für die Krankenversicherung zu zahlen hat, wird nicht auf der Lohnabrechnung ausgewiesen; der Arbeitnehmer muss sie selbst an seine Krankenkasse (zorgverzekeraar) zahlen.

Wäre der Arbeitnehmer in den Niederlanden ansässig, würde die Lohnsteuer 44,17 € betragen. Wenn der Arbeitnehmer das ganze Kalenderjahr über in den Niederlanden arbeitet und die Voraussetzungen für eine qualifizierte ausländische Steuerpflicht erfüllt, kann die Lohnsteuerdifferenz über eine Steuererklärung in den Niederlanden zurückgefordert werden.

Der Arbeitnehmer zahlt in der Regel etwa 1/3 der Prämie für die Betriebsrente, der Arbeitgeber 2/3. Die Arbeitnehmerprämie wird vom Bruttogehalt abgezogen.

Beiträge Krankenversicherung

Der Beitrag, den der Arbeitnehmer für die Krankenversicherung zu zahlen hat, wird nicht vom Lohn einbehalten. Der Arbeitnehmer zahlt diesen Betrag (zwischen € 130,- und € 150,- pro Monat) selbst an seine niederländische Krankenversicherung.

Urlaubsgeld

Der Arbeitnehmer hat gesetzlichen Anspruch auf 8% Urlaubsgeld, das meistens im Monat Mai ausgezahlt wird. Wenn der Arbeitnehmer in diesem Beispiel ein ganzes Jahr gearbeitet hat, von Mai bis Mai, erhält er ein Bruttourlaubsgeld von € 2.400,-.

Selbst berechnen

Es gibt verschiedene Websites, auf denen Sie selbst eine Lohnberechnung anstellen können. Sie geben dabei Ihr Bruttogehalt an, in manchen Fällen in welcher Branche Sie arbeiten und welcher CAO für Sie gilt. Geben Sie außerdem an, dass Sie nicht in den Niederlanden wohnen.